2024年4月30日8:00

キャッシュレス決済の急速な普及は消費者行動に大きな変化をもたらし、新しい「デジタル消費者層」を生み出した。消費者行動が大きく変わってゆくなか、「シームレスな購買体験」が重要度を増している。決済と金融を組込むことでデジタル購買体験を実現する「Embedded Finance(エンベデッ ド・ファイナンス)」の潮流について解説する。

インフキュリオン コンサルティング

マネジャー 森岡 剛

1.消費行動の大きな変化

インフキュリオン独自の「決済動向2023年上期調査」によると、自らを「キャッシュレス派」と自認する消費者は全体の61%に達した。直近の数年間で日本の消費者の決済行動は大きく様変わりし、キャッシュレス化が急速に進行した。消費者行動が大きく変化していくなか、消費者向け事業を営むリテール事業者もそれに追随して変化していかなくてはならない。

とはいえ、リテール事業者のなかには、キャッシュレス対応をコストとしか捉えられないところもあるかもしれない。だが、消費者サイドのキャッシュレス化は、より大きな消費行動のデジタル化の一環であって、後戻りするようなことは考えられない。

消費行動が大きく変わっていく節目にあたる現代においては、「キャッシュレス対応は売上拡大の手段」として取り組んでいく姿勢が求められる。キーとなるのは「デジタルな消費体験」の提供だ。リテール事業者は、自らが提供する購買体験に決済と金融を取り込んでいくことで、デジタル時代の消費行動に追随していくことができる。

2.「キャッシュレス消費者」から 「デジタル消費者」へ

振り返ると、日本のキャッシュレス化が大きく動き始めた節目の年は2018年だった。国が「2025年までにキャッシュレス決済比率4割程度」という目標を掲げ、産官学の連携組織「キャッシュレス推進協議会」が発足した。そしてコード決済の雄・PayPayがサービス提供を開始したのも2018年。数多くの企業がコード決済に参入し、店頭レジでの決済アプリの利用、そしてアプリ操作による決済アプリへのチャージという新たな金融行動を広く普及させた。

2018年当時のキャッシュレス決済比率は24.1%。その後、コード決済の急速な普及もあり、日本のキャッシュレス化は急速に進展する。経済産業省によると、2022年のキャッシュレス決済比率は36.0%。当初は野心的に思えた「2025年までに4割程度」という目標がもう手の届くところにきている。

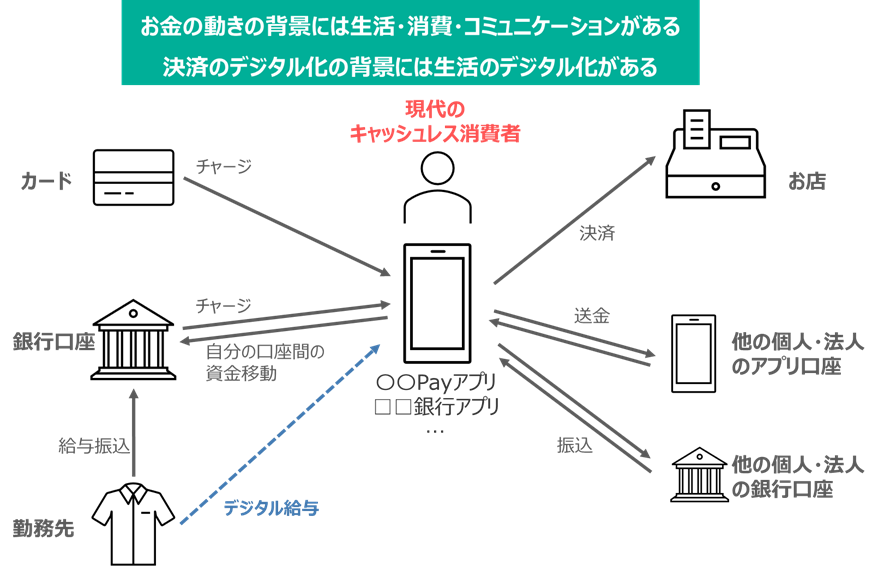

そして現在、日常生活で現金に触れることのない「キャッシュレス消費者」が拡大している。その要にあるのは〇〇Payなどの決済アプリや銀行が提供するバンキングアプリだ(図1)。どこのお店でもコード決済を第一に選択するユーザーが増えているだけではない。個人間の送金にもコード決済の送金機能の利用が拡大している。無論、銀行アプリや2022年に開始した「ことら送金」による、スマートフォンからの銀行口座送金(振込)の利用も活発だ。コード決済アプリユーザーの多くは事前にチャージしたアプリ残高を利用しているが、事前チャージもアプリ操作で完結する。クレジットカードからのチャージもあるが、登録してある銀行口座からのチャージをメインにしているユーザーが多い。現時点ではこうしたお金の動きの出発点は勤務先からの給与が振り込まれる銀行口座だが、デジタル給与制度が本格始動する2024年以降は、一部の資金は決済アプリ等に直接チャージされ利用されるという導線も出現する。

図 1 「お金はアプリで動かす」が拡大、「生活のフルデジタル化」へ

出典:インフキュリオン

「お金はアプリで動かすのが当たり前」というキャッシュレス消費者。だが、人がお金を動かすとき、その背景には必ず生活、消費、そしてコミュニケーションがある。キャッシュレス化によって決済がデジタル化しているということは、消費者の生活のデジタル化が進行していることにほかならない。

インフキュリオンは「デジタル消費者」を、日常的な購買行動においてスマートフォン経由でのデジタルサービスを駆使することを特徴とする新たな消費者層、と定義している。インフキュリオンの「決済動向2023年下期調査」から幾つかの数値を挙げてデジタル消費者層の拡大状況を見てみよう(図2)。

図 2 決済・購買・金融分野のスマートフォンアプリ利用状況(インフキュリオン「決済動向2023年下期調査」より)

出典:インフキュリオン

5,000人を対象とするインターネット調査において主要なキャッシュレス決済の利用率は、クレジットカードが79%、FeliCa型電子マネーが57%、そしてコード決済アプリは68%。2018年に登場した新興勢力であるコード決済は、すでにFeliCa型電子マネーを利用率で抜き去っている。

購買行動におけるアプリ利用も拡大している。全体の約3人に1人は過去1年以内にアプリでネットショッピング(37%)、お店のレジでポイントカード画面を提示(33%)、お店で電子クーポンを提示(29%)したことがある。金融行動でも、銀行口座の残高の確認(36%)、銀行のスマートフォンアプリでの振込(29%)、コード決済アプリの送金機能で送金(27%)など、スマートフォンアプリの利用が広がっている。消費者の行動変容は「キャッシュレス化」という狭いくくりで捉えるべきではない。より広範な「消費行動のデジタル化」が進行している。

3.デジタル消費者に背を向けるリスク

購買行動と金融行動において利用されるスマートフォンアプリは、大手決済事業者や大手銀行のものだけでは決してない。インフキュリオンの「決済動向2021年4月調査」によると、「お店が提供しているスマートフォンアプリ」を利用している人は全体の67%だったが、これは当時のコード決済アプリ利用率よりも高い水準だった。

デジタル消費者は、スマートフォンアプリを通してお店とつながることを求めている。大手アプリ事業者やECモールとのユーザー獲得競争に勝ち抜くためにも、リテール事業者自身のデジタルチャネル戦略が重要性を増している。

デジタルチャネル戦略を持たないリスクは今後ますます大きくなってゆく。消費者は自らの購買行動に整合するリテール事業者を選別して利用するものだ。変化する購買行動に追随しない事業者は、気づかぬうちに大きな機会損失を被ることになる。デジタル消費者はまだ新しい層なのでデータは乏しいが、キャッシュレス消費者ではすでにエビデンスが取れている。

それは経済産業省「キャッシュレス決済の中小店舗への更なる普及促進に向けた環境整備検討会とりまとめ」に記載された調査結果。キャッシュレス決済利用者の4割が「キャッシュレス決済に非対応の店舗の利用を避ける」と回答したというものだ。多くの中小店舗がキャッシュレス決済を導入しない理由のトップは「お客様の要望がないから」というもの。しかし、キャッシュレス決済を導入していない事業者は、すでにキャッシュレス消費者に避けられている。要望が出ないもの当然だろう。知らぬ間に大きな機会損失を被っている可能性がある。

同様に、デジタル消費者の行動様式に対応しないリテール事業者は、デジタル消費者から避けられてしまうリスクを負うことになるのだ。

4.デジタル消費者が求める「シームレスなユーザー体験」

デジタル消費者は、常に手元にあるスマートフォンで買い物を楽に、そして心地よく済ませることを望んでいる。キーワードとなるのは「シームレスなユーザー体験」。シームレスとは「つなぎ目がなくスムースに繋がっていること」だ。例えばアプリを使いながら買い物をする際に、途中で別のアプリを立ち上げたり、財布から現金やカード、クーポンを取り出したりするようなことがあれば、それらはすべて購買の流れを断ち切ってしまう。シームレスとは、1つのアプリで最初から最後まで完結できることを意味する。

先進的なリテール事業者はすでに、独自のお店アプリ上で、来店~購買~退店~再来店という一連の流れを繋げるような、シームレスなユーザー体験を提供する方向に動いている。例えば来店を促す販促/マーケティング機能としては、新商品やキャンペーン等の情報受信機能や、クーポンなど特典受信機能が例となる。来店時の機能としては、支払時に特典やポイントを適用する機能が挙げられる。そして再来店を促進する機能としては、今回の決済完了後に、次回来店時に利用できる特典やポイントを受け取る機能がある。

5.リテール事業者にとっての Embedded Finance

当然のことだが、買い物には必ず金銭価値の移転(=決済)が付随する。「お金を動かすこと=広義の金融」と捉えると、消費者の購買行動と金融行動は密接に絡み合っていることになる。

このように考えると、買い物に直接関係する機能しか提供しないお店アプリは、買い物に関する消費者行動のごく一部しかサポートしていないことになる。

買い物に関係する金融機能には以下のようなものがある:

1.買い物に必要な資金の確保

2.決済

3.決済から派生するおつりやポイントの活用

4.買った商品に関連する保険の購入

こうした金融機能は、消費者から見た場合にお店アプリと親和性が高く、シームレスなユーザー体験の創出にプラスに働く。

このように、金融を本業としないリテール事業者が、お店アプリなどデジタルチャネルに金融機能を組み込む(エンベッドする)ことで、よりよいユーザー体験を実現する取り組みが、Embedded Financeなのだ。デジタル消費者層が拡大していく中、アプリの価値を高める取り組みとして注目されている。買い物に関連する金融機能にはさまざまなものがある。図3に幾つかの例を購買導線にプロットして示している。

図 3 購買導線の中のEmbedded Finance

出典:インフキュリオン

6. 購買体験向上のロードマップ

Embedded Financeで自社ユーザー(自社顧客)の購買体験を向上させてゆくとき、一足飛びに究極の理想像を目指すのは現実的ではない。現状を起点として、どのような順序で購買体験を拡張してゆくのか、そのロードマップを策定し推進してゆく。

そのような例として、すでにポイントアプリを配布しているリテール事業者を想定した架空のイメージを図4に示す。最近では物価高をきっかけに各種ポイントアプリの利用を始める消費者が増えている。ポイントアプリを起点に「シームレスな購買体験」を目指してEmbedded Financeによる機能拡張を行う場合、まずはコード決済機能の搭載が考えられるだろう。ポイントプログラムのバーコードをレジで提示することに慣れたユーザーにとっては、同じ行動で決済まで済ませられるという利点がある。事前チャージ型の独自Payとするならばチャージ手段の検討が必要だ。クレジットカードからのチャージだけでなく、レジでの現金チャージや、銀行口座直結チャージなど候補となる複数の手段から自社ユーザーとの親和性の高いものを選んで実装する必要がある。さらなる決済利便性を追求するならば後払い機能という選択肢もある。例となるのはファミリーマートの「ファミペイ」。プリペイド型のコード決済としてサービスを開始し、その後「ファミペイ翌月払い」という後払い機能を提供し、チャージ不要の利便性で訴求力を強めた。

図 4 ポイントアプリからのロードマップ例

出典:インフキュリオン

お金に関するパートナーとの立ち位置を追求するならば積立・貯金・家計管理機能という方向性もあるだろう。ユーザーのお金の使い方について高精度で把握できるならば、その先には目的ローンによる購買促進というアイデアもある。

7. Embedded Financeの取り組みを成功させるために

Embedded Financeへの関心の高まりとともに、解説記事なども増えている。しかし、取り上げられる事例の多くは、全国的に知られる大企業によるものが多いようだ。そのため、「Embedded Financeは大企業のものであって、中小企業には無理」というイメージを抱いてしまうかもしれない。

だが、そのようなイメージは誤りだ。理由は二つある。

第一に、Embedded Financeはスマートフォンアプリを起点に、すでにリテール事業者が持っている顧客接点をさらに強めるためのものだ。全国規模の大企業との競争にさらされている中小事業者にとっては、今まで培ってきたお客様との関係こそがなによりの強み。そこをEmbedded Financeで維持・強化していくことが、今後の生き残りを左右する重要戦略となってゆく。

第二に、Embedded Financeに取り組むためのコストは、近年のオープンAPI活用と法制度環境整備によって劇的に下がっている。

Embedded Financeに取り組むと決めた場合、「どのようなユーザー体験を提供したいのか」という観点からの動線設計が重要となる。また、自社のアプリやデジタルチャネルの現状を起点に、どういった順序で理想とするEmbedded Financeアプリに到達するのか、前章の例のようなロードマップを描くことも必要だ。

ユーザーのお金を扱うサービスとして情報セキュリティへの対応が必須であることは言うまでもない。金融サービスに対するさまざまな法規制にも適切に対応しておく必要がある。IT・金融インフラを駆使して効果的な新サービスを実現するには、フィンテック(FinTech)とテクノロジーへの知見も求められる。十分な知識と経験を持ったテクノロジーパートナーを選ぶことが重要だ。

The post 新しい「デジタル消費者層」が求めるシームレスな購買体験 リテール事業者は金融を組み込んだデジタル戦略を first appeared on ペイメントナビ.